Lãi suất trái phiếu Chính phủ | Tổng hợp 5 điều bạn cần biết

Nhờ độ an toàn cao và khả năng sinh lời ổn định, trái phiếu chính phủ đang là lựa chọn được nhiều nhà đầu tư ưu tiên khi muốn bảo toàn tài sản và tích lũy bền vững. Vậy lãi suất trái phiếu chính phủ là gì? Chúng hoạt động như thế nào và làm sao để tận dụng kênh đầu tư này? Cùng TOPTOP khám phá chi tiết trong bài viết dưới đây!

Trái phiếu Chính phủ là gì?

Trước khi tìm hiểu về lãi suất trái phiếu chính phủ, trước tiên, chúng ta cần hiểu rõ về bản chất của loại chứng khoán này.

Trái phiếu chính phủ là chứng khoán nợ do Nhà nước (thông qua Kho bạc Nhà nước) phát hành nhằm huy động vốn phục vụ chi tiêu công, đầu tư hạ tầng hoặc bù đắp thâm hụt ngân sách. Khi bạn mua trái phiếu chính phủ, điều đó đồng nghĩa với việc bạn đang cho Chính phủ vay tiền. Đổi lại, bạn sẽ nhận được tiền lãi định kỳ và toàn bộ vốn gốc khi đáo hạn trái phiếu.

Khi mua trái phiếu, nhà đầu tư cho Chính phủ vay và nhận lãi định kỳ cùng vốn gốc khi đáo hạn

Đặc điểm của trái phiếu Chính phủ

Dưới đây là những lý do khiến trái phiếu Chính phủ trở thành lựa chọn ưu việt với các sản phẩm tài chính khác:

- Độ an toàn cao: Rủi ro vỡ nợ gần như bằng 0.

- Tính thanh khoản tốt: Mặc dù có kỳ hạn rõ ràng như trái phiếu chính phủ 5 năm hay 10 năm, nhưng bạn vẫn có thể mua bán lại trên thị trường thứ cấp, giúp linh hoạt xoay vòng vốn khi cần thiết.

- Lãi suất tham chiếu: Dùng để so sánh và định giá lãi suất trái phiếu ngân hàng như Techcombank, Vietcombank, HDBank, MSB, MBBank, TPBank, VietinBank, Agribank,…

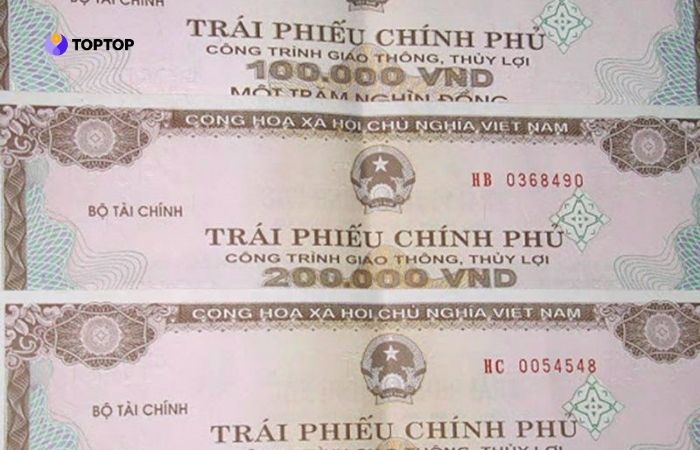

Các loại trái phiếu Chính phủ phổ biến tại Việt Nam

Tại thị trường Việt Nam, trái phiếu Chính phủ được phân loại theo thời hạn và mục đích sử dụng vốn, bao gồm:

- Tín phiếu Kho bạc: Có kỳ hạn ngắn dưới 1 năm, thường phục vụ nhu cầu vay vốn tạm thời của Nhà nước.

- Trái phiếu Kho bạc: Có kỳ hạn linh hoạt từ 1 năm đến 30 năm. Đây là loại được nhà đầu tư cá nhân và tổ chức quan tâm nhiều nhất hiện nay, với mức lãi suất trái phiếu kho bạc được công bố định kỳ theo từng phiên đấu thầu.

Trái phiếu Chính phủ được phân loại theo thời hạn và mục đích sử dụng vốn

Lãi suất trái phiếu Chính phủ là gì?

Lãi suất trái phiếu Chính phủ là mức lãi mà Chính phủ của một quốc gia cam kết chi trả cho nhà đầu tư khi phát hành trái phiếu, bất kể trái phiếu đó được phát hành bằng nội tệ hay ngoại tệ. Đây không chỉ là con số thể hiện chi phí vay vốn của Chính phủ mà còn là chỉ số tham chiếu quan trọng phản ánh sức khỏe tài chính của quốc gia và mức độ rủi ro kinh tế vĩ mô.

Trên thị trường, lợi suất trái phiếu Chính phủ thường được chia thành hai loại phổ biến dựa trên cách tính lãi suất:

- Trái phiếu lãi suất cố định: Mức lãi được xác định theo một tỷ lệ phần trăm cố định dựa trên mệnh giá trái phiếu tại thời điểm phát hành.

- Trái phiếu lãi suất thả nổi: Lãi suất được điều chỉnh theo từng kỳ, thường dựa trên một mức lãi suất tham chiếu như lãi suất liên ngân hàng hoặc lãi suất tín phiếu.

Đặc điểm của lãi suất trái phiếu Chính phủ

Dưới đây là một số đặc điểm quan trọng bạn cần biết khi tìm hiểu hoặc cân nhắc đầu tư vào trái phiếu chính phủ:

- Tính ổn định cao: Rủi ro thấp do được Chính phủ bảo lãnh chi trả đúng hạn.

- Miễn thuế thu nhập cá nhân: Phần lợi tức từ trái phiếu chính phủ thường được miễn thuế theo quy định tại một số quốc gia, giúp tối ưu lợi nhuận thực nhận.

- Lãi suất thấp hơn trái phiếu doanh nghiệp: Tuy lãi suất không cao, nhưng lãi suất trái phiếu Chính phủ có độ an toàn và tính thanh khoản vượt trội.

- Tỷ lệ nghịch với giá thị trường: Khi lợi suất tăng, giá trái phiếu giảm và ngược lại. Vì vậy, nhà đầu tư cần xem xét kỹ các yếu tố như kỳ hạn, kinh tế vĩ mô, chính trị và mức tín nhiệm quốc gia trước khi quyết định đầu tư.

Lợi suất trái phiếu Chính phủ là chỉ số quan trọng giúp nhà đầu tư quyết định về hình thức và thời gian đầu tư

Vai trò của lãi suất trái phiếu Chính phủ

Lãi suất trái phiếu Chính phủ không chỉ là con số thể hiện chi phí vay vốn, mà còn mang nhiều ý nghĩa quan trọng với từng chủ thể trong nền kinh tế:

- Với Chính phủ: Đây là chi phí huy động vốn để triển khai các dự án trọng điểm, phục vụ phát triển kinh tế – xã hội và cân đối ngân sách quốc gia.

- Với nhà đầu tư: Là thước đo lợi suất kỳ vọng, giúp họ so sánh mức độ hấp dẫn giữa trái phiếu chính phủ và các lựa chọn khác như tiết kiệm ngân hàng, cổ phiếu hay trái phiếu doanh nghiệp.

- Với nền kinh tế: Lãi suất này phản ánh bức tranh tổng thể về kinh tế vĩ mô, từ kỳ vọng lạm phát đến định hướng điều hành chính sách tiền tệ. Ví dụ, lãi suất trái phiếu chính phủ hiện nay giảm có thể là tín hiệu cho thấy lạm phát đang hạ nhiệt hoặc nền kinh tế đang được hỗ trợ bằng chính sách nới lỏng.

Các yếu tố ảnh hưởng đến lãi suất trái phiếu Chính phủ

Lãi suất trái phiếu Chính phủ không cố định, mà luôn biến động theo thời gian dưới tác động của nhiều yếu tố kinh tế – thị trường. Dưới đây là những yếu tố phổ biến gây ảnh hưởng đến lãi suất trái phiếu của Chính phủ mà bạn cần nắm:

Kỳ hạn trái phiếu

Trái phiếu càng dài hạn thì thường có mức lãi suất cao hơn để bù đắp rủi ro về lạm phát và biến động lãi suất trong tương lai. Ví dụ, lãi suất trái phiếu chính phủ 10 năm thường cao hơn trái phiếu kỳ hạn 5 năm. Mối quan hệ này được thể hiện rõ qua đường cong lợi suất – công cụ theo dõi xu hướng thị trường rất phổ biến trong giới tài chính.

Kỳ hạn và lãi suất trái phiếu có mối quan hệ mật thiết với nhau

Tình hình kinh tế vĩ mô

Diễn biến kinh tế vĩ mô là yếu tố then chốt tác động đến lãi suất trái phiếu chính phủ, đặc biệt trong các giai đoạn thị trường có nhiều biến động. Cụ thể:

- Lạm phát: Khi kỳ vọng lạm phát tăng, lãi suất trái phiếu cũng sẽ tăng theo để đảm bảo khoản đầu tư không bị giảm giá trị thực.

- Chính sách tiền tệ: Việc Ngân hàng Nhà nước điều chỉnh lãi suất điều hành sẽ ảnh hưởng trực tiếp đến chi phí huy động vốn của Chính phủ. Ví dụ, khi lãi suất điều hành giảm, lãi suất trái phiếu chính phủ cũng có xu hướng giảm theo.

- Tăng trưởng kinh tế: Nền kinh tế tăng tốc thường đi kèm nhu cầu vốn lớn, khiến lãi suất trái phiếu cần cao hơn để đủ hấp dẫn với nhà đầu tư.

Cung – cầu trên thị trường

Nếu Chính phủ phát hành nhiều trái phiếu (cung) nhưng nhu cầu đầu tư (cầu) thấp, thì lãi suất phải tăng để thu hút người mua. Ngược lại, nếu nhà đầu tư quan tâm mạnh mẽ (cầu), thì Chính phủ có thể huy động vốn với mức lãi thấp hơn (cung).

Lãi suất trái phiếu còn bị chi phối bởi sự mất cân đối giữa cung và cầu

Chính sách tài khóa của Chính phủ

Mức độ thâm hụt ngân sách và nhu cầu vay nợ công sẽ ảnh hưởng đến lượng trái phiếu phát hành. Khi nhu cầu vốn tăng cao, Chính phủ buộc phải nâng lãi suất trái phiếu để bảo đảm thu hút đủ nhà đầu tư, từ đó tác động đến lãi suất trái phiếu kho bạc.

Tình hình thị trường tài chính quốc tế

Khi lãi suất trái phiếu chính phủ Mỹ hoặc lãi suất trái phiếu Mỹ tăng, dòng vốn có thể chảy về các thị trường lớn như Mỹ khiến lãi suất trái phiếu tại Việt Nam phải điều chỉnh theo để giữ chân nhà đầu tư. Sự dịch chuyển của dòng vốn đầu tư toàn cầu, các quyết định của các ngân hàng trung ương lớn như FED, cũng tạo áp lực trực tiếp lên mặt bằng lãi suất trong nước.

Chính sách tiền tệ toàn cầu ảnh hưởng đáng kể đến lãi suất trái phiếu Chính phủ

Cách tính Lãi suất và Lợi suất Trái phiếu Chính phủ

Số tiền lãi bạn nhận được định kỳ sẽ được tính dựa trên lãi suất danh nghĩa và mệnh giá trái phiếu. Cách tính rất đơn giản như sau:

Tiền lãi mỗi kỳ = Mệnh giá trái phiếu × Lãi suất danh nghĩa × (Số kỳ nhận lãi/năm)

Ví dụ 1: Bạn mua trái phiếu chính phủ có mệnh giá 100 triệu VND, lãi suất danh nghĩa 5%/năm, trả lãi 1 lần/năm. Tiền lãi bạn nhận được mỗi năm = 100.000.000 VND x 5% = 5.000.000 VND.

Ví dụ 2: Với cùng mệnh giá và lãi suất như ví dụ 1, nếu trái phiếu trả lãi 2 lần/năm (mỗi 6 tháng), thì số tiền lãi mỗi lần bạn nhận sẽ là: (100.000.000 VND x 5%)/2 = 2.500.000 VND. Lưu ý: Lợi suất đáo hạn (YTM) phức tạp hơn và thường được tính toán bằng các công cụ tài chính chuyên biệt, vì nó tính đến giá mua trái phiếu, thời gian còn lại đến đáo hạn và tần suất trả lãi.

Để biết được bạn sẽ nhận được bao nhiêu từ việc đầu tư vào trái phiếu, bạn cần biết cách tính toán

Tình hình lãi suất Trái phiếu Chính phủ hiện nay

Để đưa ra quyết định đầu tư hợp lý, việc theo dõi lãi suất trái phiếu Chính phủ hiện nay là điều không thể bỏ qua. Dưới đây là tổng quan về tình hình thị trường sơ cấp, thứ cấp mà bạn có thể tham khảo.

Thị trường sơ cấp

Đây là nơi Kho bạc Nhà nước phát hành trái phiếu lần đầu ra công chúng thông qua hình thức đấu thầu. Gần đây, chúng ta có thể thấy một số xu hướng đáng chú ý, bao gồm:

- Lãi suất trúng thầu: Lãi suất trái phiếu Chính phủ có dấu hiệu giảm nhẹ ở cả kỳ hạn ngắn và dài, phản ánh kỳ vọng về việc hạ nhiệt mặt bằng lãi suất chung trên thị trường. Ví dụ, từng có giai đoạn lãi suất trái phiếu chính phủ 10 năm trúng thầu giảm rõ rệt.

- Tỷ lệ trúng thầu cao: Tỷ lệ này thường duy trì ở mức cao, chứng tỏ nhu cầu ổn định từ các tổ chức tín dụng lớn và các nhà đầu tư khác đối với kênh trái phiếu chính phủ an toàn này.

Lãi suất trúng thầu có xu hướng giảm theo thời gian

Thị trường thứ cấp

Sau khi được phát hành, trái phiếu chính phủ có thể được giao dịch trên thị trường thứ cấp.

- Lãi suất giao dịch: Lãi suất trái phiếu trên thị trường thứ cấp luôn biến động theo quy luật cung cầu và phản ánh kỳ vọng tức thời của các nhà đầu tư. Ví dụ, trong những giai đoạn nhất định, lãi suất trái phiếu kỳ hạn 5 năm, 10 năm, 15 năm đều có xu hướng giảm nhẹ cho thấy kỳ vọng lạm phát ổn định và dòng tiền đang ưu tiên an toàn.

- Khối lượng giao dịch lớn, thanh khoản tốt: Thị trường duy trì hoạt động sôi động, trong đó nhà đầu tư nước ngoài vẫn đóng vai trò đáng kể, dù có những phiên bán ròng.

Nhìn chung, trong ngắn hạn, lãi suất trái phiếu chính phủ Việt Nam sẽ tiếp tục chịu ảnh hưởng bởi:

- Chính sách điều hành của Ngân hàng Nhà nước

- Diễn biến lạm phát và tăng trưởng kinh tế

Nếu lạm phát tiếp tục được kiểm soát tốt và chính sách tiền tệ duy trì ổn định, mặt bằng lãi suất trái phiếu có thể tiếp tục giữ ở mức hấp dẫn hoặc thậm chí giảm nhẹ ở một số kỳ hạn. Điều này giúp mở ra cơ hội cho nhà đầu tư muốn tối ưu lợi suất với rủi ro thấp.

Lãi suất trái phiếu của Chính phủ có thể tiếp tục duy trì ở mức hấp dẫn hoặc giảm nhẹ trong một số kỳ hạn

Những câu hỏi thường gặp về lãi suất trái phiếu Chính phủ

Lãi suất trái phiếu Chính phủ 10 năm là bao nhiêu?

Theo dữ liệu từ Trading Economics, lợi suất trái phiếu chính phủ Việt Nam kỳ hạn 10 năm dự kiến sẽ giao dịch ở mức 3,24% vào cuối quý hiện tại. Trong 12 tháng tới, mức lợi suất này có thể điều chỉnh nhẹ về khoảng 3,22%.

Trung Quốc nắm bao nhiêu trái phiếu Chính phủ Mỹ?

Theo VnEconomy, tính đến năm 2024, Trung Quốc đang nắm giữ 759 tỷ USD trái phiếu chính phủ Mỹ. Đây là mức thấp nhất trong vòng 15 năm qua, giảm gần 60 tỷ USD so với năm 2023.

Mua trái phiếu Chính phủ Việt Nam ở đâu?

Hiện tại, trái phiếu Chính phủ Việt Nam được giao dịch trên Sở Giao dịch Chứng khoán Hà Nội (HNX). Đối với phát hành sơ cấp qua đấu thầu thì chỉ ngân hàng thương mại và tổ chức tài chính mới được tham gia. Nhà đầu tư cá nhân có thể mua lại trên thị trường thứ cấp qua công ty chứng khoán hoặc ngân hàng có dịch vụ môi giới.

Trái phiếu kho bạc có thời hạn bao lâu?

Trái phiếu Kho bạc thường có thời hạn từ 1 năm trở lên, phổ biến ở các kỳ hạn 5 năm, 7 năm, 10 năm, 15 năm hoặc dài hơn.

Trái phiếu lãi suất thả nổi là gì?

Trái phiếu lãi suất thả nổi (FRN) là loại trái phiếu có lãi suất biến động theo thị trường, thường được tính dựa trên lãi suất tham chiếu (như SOFR hoặc lãi suất liên ngân hàng) cộng với một biên độ cố định. Đây là lựa chọn phù hợp trong giai đoạn lãi suất có xu hướng tăng.

Hy vọng những thông tin trên đã giúp bạn hiểu rõ hơn về lãi suất trái phiếu Chính phủ và các yếu tố ảnh hưởng. Nếu bạn đang tìm kiếm một giải pháp tích lũy an toàn, linh hoạt và không ràng buộc kỳ hạn như trái phiếu ngắn hạn, hãy thử trải nghiệm Hũ Tiết Kiệm Số TopTop với mức lợi tức 5.2%/năm không kỳ hạn.

Xem thêm: